Доходность к погашению

Доходность к погашению – один из основных показателей для оценки привлекательности той или иной ценной бумаги. Расчет его состоит в исчислении суммы дохода, приходящего на рубль вложенных средств. Это позволяет оценить эффективность инвестиций и сравнить различные бумаги между собой.

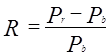

Доходность к погашению рассчитывается как отношение дохода выплачиваемого по ценной бумаге к стоимости ее приобретения

,

,

где

R – доходность к погашению;

Pr – price of return – цена погашения ценной бумаги;

Pb – price of buying – цена приобретения ценной бумаги.

Если необходимо рассчитать текущую доходность то в формуле цена погашения заменяется текущей рыночной стоимостью ценной бумаги. Таким образом, в любой момент времени можно измерить текущую стоимость и доходность инвестиционного портфеля.

Дивидендная ставка

Дивидендная ставка используется для оценки привлекательности акций корпораций на финансовом рынке, обычно рассматривается в динамике и позволяет судить об объемах получаемой корпорацией эмитентом прибыли.

Ликвидность

Как и любая инвестиционная ценность каждая ценная бумага имеет определенную цену в каждый момент времени, то есть текущую стоимость. Эта стоимость зависит от многих параметров, но практически всегда она опосредованно отражает ситуацию в корпорации - эмитенте. В такой ситуации в связи с понятием стоимости и текущей цены бумаг возникло понятие ликвидности. Ликвидность ценной бумаги отражает уровень потерь при реализации ценной бумаги немедленно. Поэтому ликвидность может быть измерена как соотношение цены спроса и цены предложения, причем чем меньше эта разница, тем ликвиднее бумага и наоборот.

В этом случае ликвидность равна

,

,

где

ЛЦБ – ликвидность ценной бумаги;

Pd – demand price – текущая цена спроса;

Pof – offer price – текущая цена предложения.

Вполне закономерно, что могут существовать и другие формулы для определения ликвидности, но экономический смысл ликвидности от этого не меняется.