Эффективность управления ссудными операциями.

Повышение эффективности кредитных операций – это главный показатель правильно спланированного и проводимого управления кредитными операциями.

В данной работе будет проанализирована эффективность проводимых кредитных операций в АБ Капитал по данным опубликованных годовых отчетов за 1995 и 1996 годы, так как данные за 1997 год еще не опубликованы официально. Но нужно сразу оговориться, что провести полный и достоверный анализ не получится, так как некоторые данные не нашли отражение в отчетах. Поэтому будет представлена методика определения эффективности и расчет возможных показателей с их анализом.

В американских банках получила распространение концепция высокорентабельной банковской деятельности (в том числе и кредитной). Она содержит три компонента:

1. Максимизация доходов: от предоставления кредитов; по ценным бумагам, не облагаемых налогом; поддержание достаточно гибкой структуры активов, приспособленной к изменениям процентной ставки.

2. Минимизация расходов: поддержание оптимальной структуры пассивов; минимизация потерь от безнадежных кредитов; контроль за текущими расходами.

3. Грамотный менеджмент. Он охватывает реализацию первых двух компонентов.

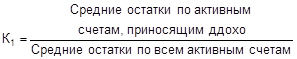

Чтобы максимизировать прибыль, банк должен опираться на четкую аналитическую базу. Для начала определим некоторые общие коэффициенты эффективности активных (в том числе кредитных операций) банка за 1995 и 1996 годы по банку Капитал (не представлялось возможным получить данные о средних показателях, поэтому вместо них использованы данные на, соответственно, 01.01.96 и 01.01.97):

1. Коэффициент эффективности использования активов, показывающий, какая часть активов приносит доход (все суммы выражены в млрд. руб.):

![]()

![]()

По полученным коэффициентам видно, что в 1996 году банк повысил показатель использования своих активов в кредитных активах на 10 пунктов.

2. Коэффициент использования депозитов:

![]()

![]()

![]()

Этот показатель также показывает увеличение использование привлеченных депозитов для расширения кредитной базы. По данному показателю можно судить об агрессивности кредитной политике банка. По оценкам экспертов если данный показатель выше 65%, то банк ведет агрессивную политику.

3. Более общим коэффициентов по сравнению со вторым является коэффициент использования привлеченных ресурсов, который показывает, какая часть привлеченных средств направлена в кредиты:

![]()

![]()

![]()

Использование привлеченных средств в кредитовании возросло на 40 пунктов, что связано в большей степени с увеличением кредитной базы банка за 1996 год.

По полученным коэффициентам мы можем судить о том, что за год банк улучшил показатели эффективности использования средств. Это произошло за счет увеличения кредитных вложений за год на 265% при намного меньшем увеличении суммы активов и привлеченных средств.

Теперь рассмотрим изменение кредитов по видам заемщиков, которые помогают оценить состояние кредитной политики банка, так как каждая категория заемщиков имеет свой определенный уровень кредитоспособности (Табл 2.1.1):

Таблица 2.1.1.

Структура кредитных вложений АБ Капитал (в млрд. руб.)

|

Категории заемщиков |

01.01.96 |

Уд. вес |

01.01.97 |

Уд. вес |

Изменение |

Отн. изменение |

|

Промышленные п/п |

31,020 |

44,0% |

136,592 |

53,0% |

105,572 |

9,0 |

|

Сельскохоз. п/п |

0,282 |

0,4% |

0,000 |

0,0% |

-0,282 |

-0,4 |

|

Торговые п/п |

1,410 |

2,0% |

5,154 |

2,0% |

3,744 |

0,0 |

|

Банки |

20,727 |

29,4% |

2,577 |

1,0% |

-18,150 |

-28,4 |

|

Население |

1,481 |

2,1% |

2,577 |

1,0% |

1,097 |

-1,1 |

|

Администрации региона |

2,115 |

3,0% |

105,665 |

41,0% |

103,550 |

38,0 |

|

Прочие |

13,466 |

19,1% |

5,154 |

2,0% |

-8,311 |

-17,1 |

|

Всего: |

70,5 |

100% |

257,72 |

100% |